日期:2017-09-06

2017年上半年,中国经济实现6.9%增长率,宏观经济运行在合理区间,主要指标好于预期,市场信心逐步好转,经济保持了稳中向好态势。中国信托业协会发布“2017年第2季度信托公司业务数据”的各项指标表明:随着宏观经济走势更加平稳,信托业把为实体经济服务作为出发点和落脚点,在促进行业转型和开拓业务空间的同时努力降低实体经济成本,进一步提高了信托业的金融资源配置效率。与2017年1季度相比,2季度信托业出现了“三稳”和“一好”的态势,“三稳”即资产管理规模、信托业务收入、利润增长更为平稳,且呈现同比增速进入波动收窄的相对平稳阶段;“一好”即工商企业的资金信托占比逐季上升,比预想的要好。信托业正以服务实体经济的大局意识为指导,以回归信托本源为宗旨,积极化解金融风险隐患,科学防范风险,把握好发展时机,确保信托业平稳健康发展。

一、信托资产平稳增长

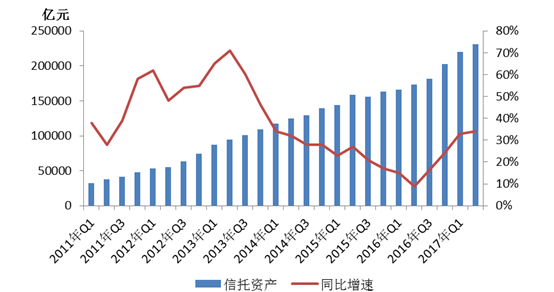

(一)信托资产

信托业受益于供给侧结构性改革带来的新发展理念和经济结构加快调整取得的新进展,信托资产的增长出现了升中趋稳。截至2017年2季度末,全国68家信托公司受托资产达到23.14万亿元。从季度环比增速来看,2016年4季度环比增速为11.29%,2017年1季度环比增速为8.65%,2季度环比增长5.33%,要比上两个季度更加平稳。从图1中的季度同比增速可见,2013年2季度增速达到高点,此后逐季下降,至2016年2季度为此次周期性波动阶段的低点;2016年3季度同比增速再次提速,经过3个季度的加速增长,到2017年2季度的增速已进入趋缓阶段。

图1:2011年Q1—2017年Q2季度信托资产及其同比增速

有效防范风险隐患正成为信托业的共识,适度控制增速,实现平稳增长,信托业已将可持续发展能力作为业务开拓的指导思想,预计下一季度的增速将延续平稳特征。

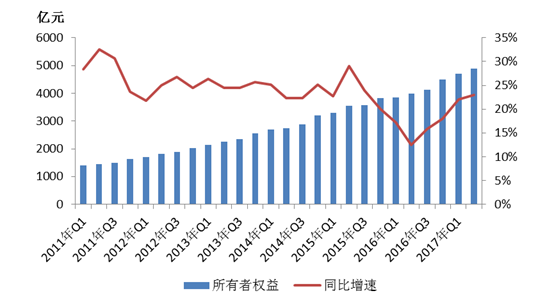

(二)固有资产与权益

截至2017年2季度末,固有资产规模达到6129.68亿元,比2016年2季度末的4879.78亿元增长25.61%,环比1季度增长6.17%。与信托资产同比增长的周期性低点相似,所有者权益同比增长的低点也是2016年2季度。信托公司增资潮是固有资产规模持续扩大的主要推动力,增资一方面是应对信托公司净资本约束的资本要求,更主要的是充实资本金,为转型做准备。2017年上半年,有9家信托公司完成注册资本的工商变更登记,注册资本共计增加193.35亿元,较去年同期有了提升,预计下半年增资状况将延续。增资扩股,在提高公司自身资本实力的同时也有利于支持实体经济,施展拳脚。

就资产类别来分析,投资类资产一直是固有资产的最大部分,自2016年2季度末以来所占份额处于小幅上升,2016年4季度占比为74.28%,2017年1季度和2季度分别为75.90%和76.85%,逐季上行1个百分点。货币类资产规模为573.22亿元,比1季度末的509.41亿元增长12.53%;占比为9.35%,比1季度末的8.82%略高0.5个百分点。贷款类资产的绝对数则是下降的,2017年2季度末为295.31亿元,比1季度末的309.76亿元下降4.66%,减少14.45亿元;占比从5.37%跌至4.82%。

图2:2011年Q1—2017年Q2季度所有者权益及其同比增速

从所有者权益的构成来看,截至2017年2季度末,实收资本为2218.12亿元,占所有者权益的45.41%,比1季度末46.51%占比下降了大约1个百分点。2017年2季度未分配利润为1490.34亿元,所占比例为30.51%,比1季度的29.26%要高1个百分点。较多数量的未分配利润有利于提高信托公司风险化解和风险控制能力。

截至2017年2季度末,信托赔偿准备为195.79亿元,与1季度的195.42亿元基本持平,同比增长21.36%,比2016年2季度末的161.33亿元多34.46亿元。

(三)风险项目个数

2017年2季度末信托行业风险项目581个,规模为1381.08亿元;风险项目个数比1季度末561个增加20个,金额比1季度末1227.02亿元增加154.06亿元。在1381.08亿元的风险项目中,集合类信托为632.97亿元,占比45.83%;单一类信托为736.80亿元,占比为53.35%。2017年2季度末,信托资产规模达到23.14万亿元,不良率为0.60%,与1季度末的0.56%不良率差不多。在信托资产规模处于稳定增长的背景下,2016年3季度以来信托资产的风险率总体呈下降趋势。

二、信托业务发展稳中向好

防控金融风险,维护金融安全,是关系金融体系稳定运行的一件战略性大事。信托业不断强化风险意识,通过稳步降低不良率,积极发挥信托业保障基金防止风险扩散的制度优势,维护了信托业的安全和稳定发展,业绩提升则是稳中向好:增量又增收。

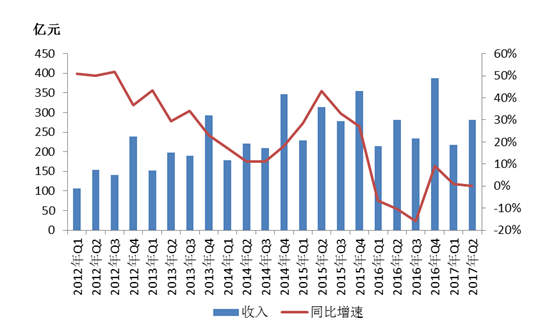

(一)经营业绩

2017年2季度,信托业实现经营收入281.02亿元,比1季度216.80亿元增加64.22亿元,环比增长29.62%;同比与2016年2季度的281亿元相同,主要是利息收入有小幅减少。

图3:2012年Q1—2017年Q2季度经营收入及其同比增速

2017年2季度,信托业务收入为194.68亿元,环比1季度160.21亿元增长21.52%;同比2016年2季度182.53亿元增长6.66%,确实呈现一个稳定增长的态势。信托业务收入占经营收入之比为69.28%,比1季度的73.90%略有下降。在经济增长好于预期的态势下,2017年2季度投资收益为61.52亿元,同比2016年2季度的61.88亿元下降0.58%,环比1季度37.43亿元增长64.36%;投资收益占比为21.89%。利息收入16.14亿元,同比2016年2季度下降3.93%;占比为5.74%,比1季度的5.67%略高一些。

我们看到,信托业务收入已经超过固有业务和其他业务,成为行业利润增长的主要来源,这一收入结构调整是信托业回归信托业务本源的积极努力结果。

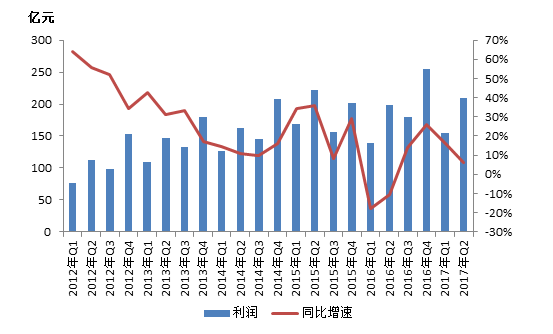

图4:2012年Q1—2017年Q2季度利润及其同比增速

2017年2季度,信托业利润为209.48亿元,同比2016年2季度199.43亿元增长5.04%,环比增长34.83%。从利润总额的同比增长态势可以看出,尽管利润环比增长数相对较大,其同比增速是逐渐下行的,毕竟2016年2季度、3季度和4季度连续3个季度的同比高增长仅仅是一个阶段性现象,2017年1季度增长率就开始往下走了,2季度则相对平稳些。

通常4季度是全年各季中利润数最高的季度,2季度是次高。2017年3季度的利润同比增长也将是比较稳定的。

(二)受托管理成效

2017年6月单月清算项目1445个,年化综合实际收益率为7.01%,比1季度末上升正好2个百分点。平均年化综合报酬率为0.51%,与1季度末的0.52%